税額計算について(令和6年度)

問い合わせ番号:17113-5707-5570 更新日:2025年 3月 21日

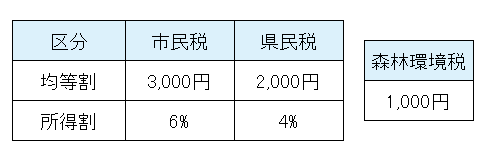

1. 税率表

2.税額控除

調整控除

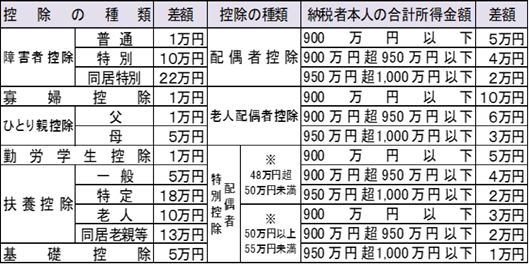

平成19年度の税源移譲に伴い生じる所得税と市県民税の人的控除額の差額から起こる負担を調整するため、所得割額から一定の金額を控除する制度です。ただし、合計所得金額が2,500万円を超える場合、調整控除は適用されません。

(1) 合計課税所得金額(課税総所得金額、課税山林所得金額および課税退職所得金額の合計額)が200万円以下の場合

次のイ、ロのいずれか少ない金額の5%(市民税3%、県民税2%)を控除

イ.所得税と市県民税の人的控除額の差の合計額

ロ.合計課税所得金額

(2)合計課税所得金額が200万円超の場合

{所得税と市県民税の人的控除額の差の合計額-(合計課税所得金額-200万円)}の5%(市民税3%、県民税2%)を控除

※この金額が2,500円未満の場合は、2,500円とします

所得税と市県民税の人的控除額の差額の一覧表

※配偶者の合計所得金額

配当控除

配当所得がある場合、その配当所得の金額に応じて所得割額から一定の金額を控除する制度です。

配当所得に対する控除率一覧

〔配当所得〕×〔控除率〕=〔配当控除〕で求めます。控除率は上の表のとおりです。配当控除額について、1円未満の端数がある場合は、1円に切り上げます。

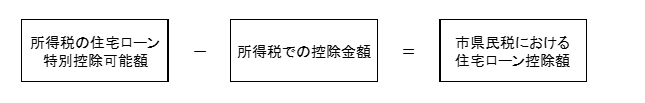

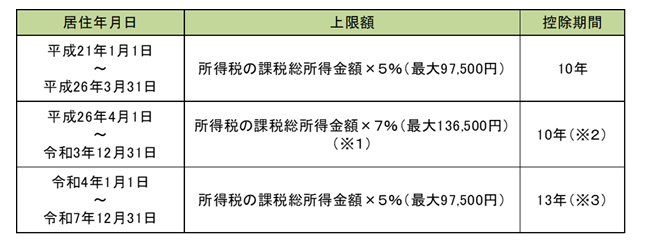

住宅借入金等特別税額控除(住宅ローン控除)

所得税から控除しきれなかった住宅ローン控除額を市県民税から控除する制度です。

なお、控除上限は下記のとおりです。

住宅ローン控除を受ける人については、確定申告書を税務署に提出する必要があります。ただし、給与所得者については、2年目以降は年末調整で控除が受けられる仕組みになっています。

(※1)住宅取得等の対価の額または費用の額に含まれる消費税等の税率が8%(または10%)である場合の金額です

(※2)居住開始時期が令和元年10月~令和3年12月(一定の要件を満たす場合は令和4年12月)までであり、かつ消費税10%が適用される住宅取得などについては、控除期間は13年です

(※3)一定の要件を満たさない場合、控除を受けられない可能性があります

なお、場合によっては表内の控除期間とは異なる可能性があります。詳しくは国税庁ホームページをご覧いただくか、お近くの税務署をお尋ねください。

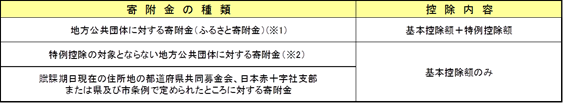

寄附金税額控除

特定の団体に寄附をした場合、申告を行うことで、所得割額から寄附金の種類に応じて算出される金額を控除する制度です。

(※1)東日本大震災義援金や平成28年熊本地震災害義援金などとして日本赤十字社や中央共同募金会、日本政府などに寄附する場合にも、ふるさと寄附金として適用されます

(※2)ふるさと寄附金の特例控除の対象とならない地方公共団体については「総務省ふるさと納税ポータルサイト」をご確認ください

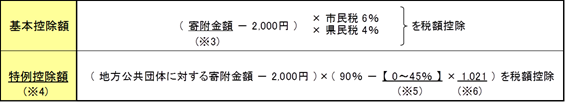

〈控除額の計算式〉

(※3)寄附金の控除対象限度額は、総所得金額等の30%です

(※4)市県民税の所得割額(定額減税前)の20%が限度です

(※5)寄附者に適用される所得税の税率(所得税の限界税率)です

(※6)復興特別所得税率(2.1%)

3.納付する税額から差し引くもの

配当割額または株式等譲渡所得割額の控除

配当割額または株式等譲渡所得割額を特別徴収されている場合、申告をするとその額は市県民税所得割額から控除されます。控除しきれなかった額がある時は、均等割・森林環境税の納付・納入に充て、その余剰分については還付します。

なお、上記申告をされた場合、申告した配当または株式等の譲渡所得は、「扶養控除」等を判定する際の合計所得金額にも含まれることになりますのでご注意ください。

配当割額 = 特定配当等 × 5% (市民税3/5 県民税2/5)

株式等譲渡所得割額 = 特定株式等譲渡所得金額 × 5% (市民税3/5 県民税2/5)

定額減税

市県民税所得割額から、納税者及び配偶者を含めた扶養家族1人につき1万円が控除されます。

※納税者の合計所得金額が1,805万円(給与収入2,000万円)以下の場合に限ります

定額減税額 = 10,000円 × 納税者及び配偶者を含めた扶養家族数

市県民税の定額減税について、詳しくはこちらをご覧ください。

所得税の定額減税に関しては、国税庁の「定額減税特設サイト」をご覧ください。

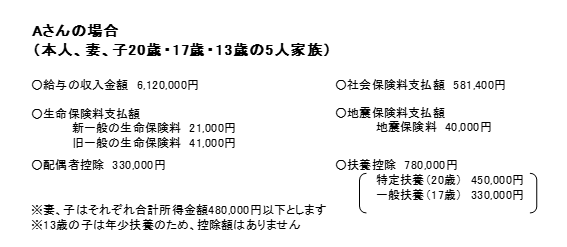

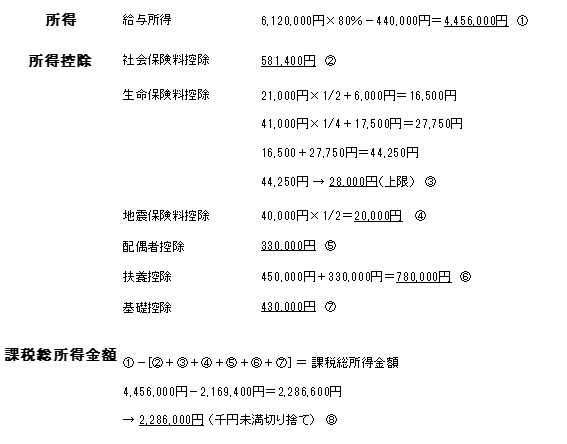

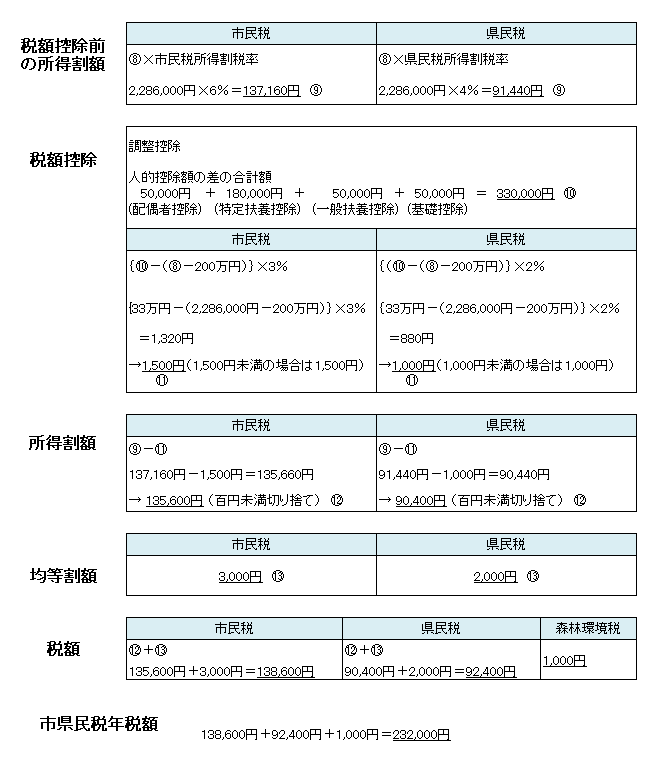

4.市県民税の計算例

※この計算例では、定額減税を反映していません

このページに関するお問い合わせ先

三重県四日市市諏訪町1番5号(本庁舎2F)

電話番号:059-354-8132

FAX番号:059-354-8309