所得控除について(平成31年度)

問い合わせ番号:15534-7533-1773 更新日:2024年 8月 15日

雑損控除

あなた、あなたと生計を一にする配偶者またはその他の親族(総所得金額等が38万円以下の人)が平成30年中に災害や盗難、横領などにより住宅や家財などの資産に損害を受けた場合、次の(1)、(2)のいずれか多い金額が控除額です。

(1)差引損失額(注) - 総所得金額等 × 10%

(2)差引損失額のうち災害関連支出の金額 - 5万円

(注)差引損失額の計算

差引損失額 = 損害金額 + 災害関連支出の金額 - 保険金などで補てんされた金額

「損 害 金 額」・・・・・・・損害を受けた時の直前におけるその資産の時価を基にして計算した損害の金額

「災害関連支出の金額」・・・・・災害により滅失した住宅、家財などを取り壊したり、除去したりするために支出した金額

医療費控除

平成30年中に支払った医療費が一定の額を超える場合、下記のいずれかを選択して控除を受けることができます。

- 従来の医療費控除

あなた、あなたと生計を一にする配偶者またはその他の親族のために、平成30年中に支払った医療費(保険金などで補てんされる金額を引いた額)が、あなたの総所得金額等の5%(5%の金額が10万円を超える場合は10万円)を超える場合、その超えた金額が控除額です。

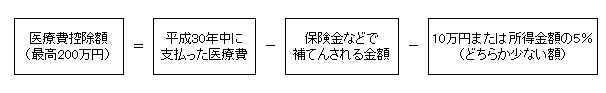

<従来の医療費控除の計算式>

- スイッチOTC薬控除(医療費控除の特例)

あなた、あなたと生計を一にする配偶者またはその他の親族のために、平成30年中に支払ったスイッチOTC医薬品の購入費が、年間1万2千円を超えた場合に、その購入費分の所得控除(最大で8万8千円)を受けることができます。なお、この制度の対象となるのは、その年に一定の取り組み[(1)健康診査(いわゆる人間ドックなどで医療保険者や市区町村が行うもの)、(2)予防接種、(3)定期健康診断(事業主健診)、(4)特定健康診査(いわゆるメタボ健診)、(5)がん検診のいずれか]を行った人です。

申告の際には、スイッチOTC薬控除の明細書のほかに、一定の取り組みを行ったことを証明する領収書や結果通知表の提示または提出が必要です。なお、証明書類には取り組みを行った人(申告者)の氏名、取り組みを行った年、事業を行った保険者・事業者もしくは市区町村の医療機関の名称などの記載が必要です。

※領収書は原本が必要ですが、結果通知表については、コピーでも構いません。また、診断結果部分の提出は不要ですので、その部分を隠して、または切り取ったものをコピーしても差し支えありません

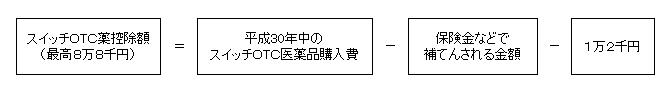

<スイッチOTC薬控除の計算式>

- 医療費の明細書の作成について

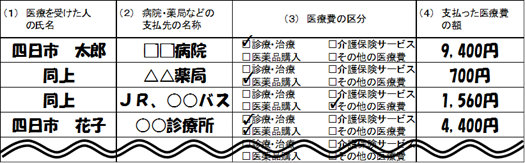

平成30年度の申告から、医療費控除を受けるためには、医療費の明細書の添付が必要になりました。医療費の明細書とは、病院・薬局へ支払った医療費、通院にかかった交通費などについて、「医療を受けた人の氏名」や「病院・薬局などの支払先の名称」ごとにまとめて記載したものをいいます。明細書の様式は、市ホームページや国税庁ホームページからダウンロードできるほか、ホームページに掲載されている様式を使用しない場合であっても、下記の記載例のように項目ごとに分けて記載してある明細書であれば、申告に使用することができます。

<明細書の記載例>

社会保険料控除

あなた、あなたと生計を一にする配偶者またはその他の親族が負担するべき、社会保険料(国民健康保険、国民年金、介護保険、後期高齢者医療保険、その他の健康保険、厚生年金、雇用保険など)で、あなたが平成30年中に支払った金額が控除額です。ただし、配偶者・その他の親族に支払われる公的年金や給与から差し引かれた金額は控除額として含めることはできません。

小規模企業共済等掛金控除

小規模企業共済制度に基づく掛金(旧法の第一種共済契約分)、確定拠出年金法に基づく個人型年金加入者掛金、心身障害者扶養共済の掛金であなたが平成30年中に支払った金額が控除額です。

生命保険料控除

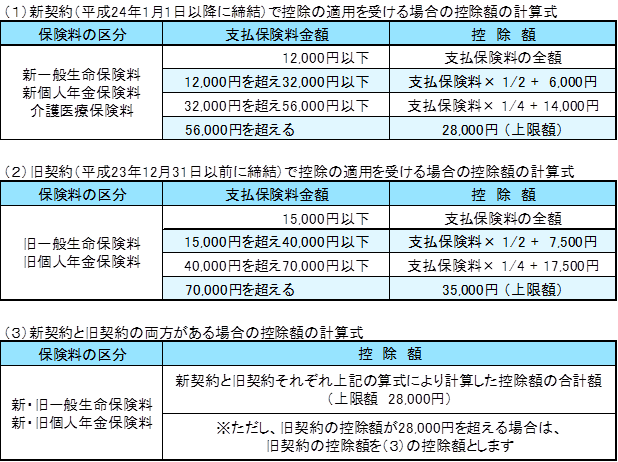

あなた、あなたの配偶者またはその他の親族を受取人とする生命保険契約、個人年金保険契約または介護医療保険契約について、あなたが平成30年中に支払った場合、次の計算式で計算した金額が控除額です。

(1)~(3)で計算した各保険料控除(一般生命保険料控除、個人年金保険料控除、介護医療保険料控除)の合計額が市・県民税の生命保険料控除額となります。

合計適用限度額 70,000円

※配当金や割戻金があるときは、その額を差し引いた後の金額が支払保険料金額となります

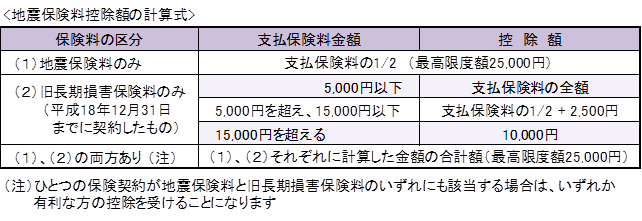

地震保険料控除

あなた、またはあなたと生計を一にする配偶者またはその他の親族の有する家屋などについて、あなたが平成30年中に支払った場合、次の計算式で計算した金額が控除額です。

※配当金や割戻金があるときは、その額を差し引いた後の金額が支払保険料金額になります

※自動車の自賠責保険や任意保険などの保険料は、控除の対象となりません

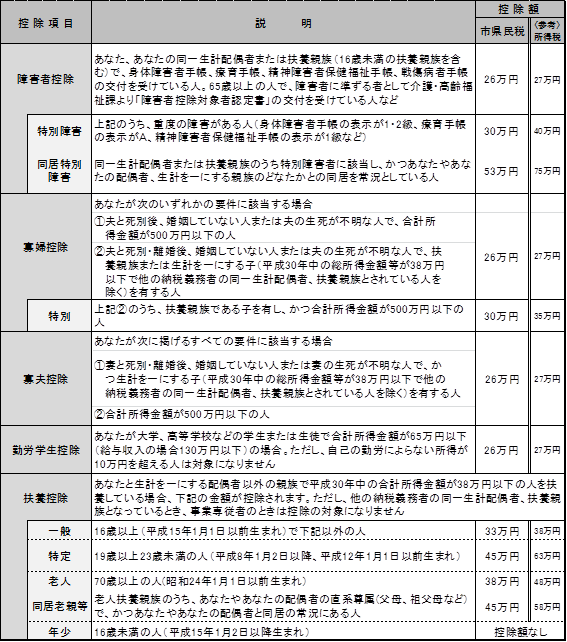

各種人的控除

<これまで控除対象配偶者とされていた合計所得金額が38万円以下の方の定義が変更になりました>

同一生計配偶者・・納税義務者と生計を一にする配偶者(青色事業専従者として給与の支払いを受ける人および白色事業専従者を除く)で、合計所得金額が38万円以下の人

控除対象配偶者・・同一生計配偶者のうち、合計所得金額が1,000万円以下である納税義務者の

配偶者

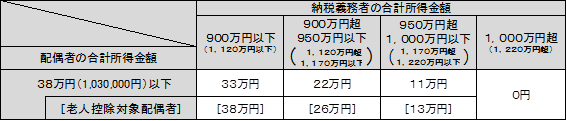

- 配偶者控除

あなたと生計を一にする配偶者で平成30年中の合計所得金額が38万円以下の人を扶養している場合、あなたの合計所得金額に応じてそれぞれ下記の金額が控除されます。合計所得金額が1,000万円を超える場合は、配偶者控除を受けることができません。他の納税義務者の扶養親族となっているとき、事業専従者のとき、または内縁の妻や夫は控除の対象になりません。

<配偶者控除の控除額一覧表> ()内は給与のみの場合の収入金額

※老人控除対象配偶者とは納税義務者の控除対象配偶者であり70歳以上の配偶者(昭和24年1月1日以前生まれ)

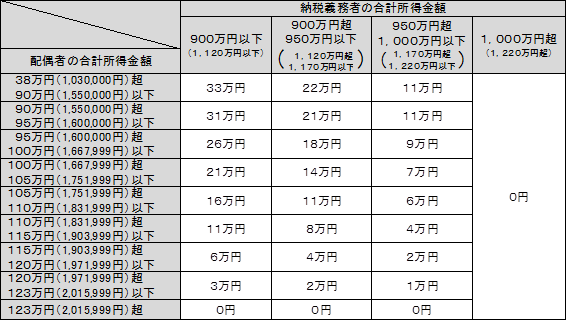

- 配偶者特別控除

あなたの合計所得金額が1,000万円以下で、控除対象配偶者に該当しない生計を一にする配偶者の合計所得金額が38万円超123万円以下の場合に受けられる控除です。控除額は配偶者の合計所得金額及びあなたの合計所得金額に応じてそれぞれ下記のとおりとなります。

ただし、配偶者が事業専従者のとき、または内縁の妻や夫はこの控除の対象になりません。また、夫婦間でお互いに配偶者特別控除の適用を受けることはできず、どちらか一方のみとなります。

<配偶者特別控除一覧表> ()内は給与のみの場合の収入金額

各種人的控除に該当するかどうかは、平成30年12月31日の現況によって判定します。ただし、その判定となる親族が、平成30年中に亡くなられている場合は、その親族の死亡時の現況によって判定します。

基礎控除

納税者すべてに適用されます。 33万円

このページに関するお問い合わせ先

三重県四日市市諏訪町1番5号(本庁舎2F)

電話番号:059-354-8132

FAX番号:059-354-8309