所得金額について(平成30年度)

問い合わせ番号:15112-4340-7629 更新日:2024年 8月 15日

前年の所得を給与、事業など所得の発生別に10種類に分けて、1年間の収入金額から必要経費等を差し引いた金額のことです。

| 所得の種類 | 所得金額の計算方法 | |

| 事業所得 | 営業、農業など事業から生じる所得 | 収入金額-必要経費 |

| 不動産所得 | 地代、駐車場代、家賃など | 収入金額-必要経費 |

| 利子所得 | 公社債や預貯金の利子など | 収入金額=利子所得 |

| 給与所得 | 俸給、給料、賞与など |

収入金額-給与所得控除額 |

| 一時所得 | 生命保険契約の一時金など | 収入金額-その収入を得るために支出した金額-特別控除額(50万円) |

| 雑所得 |

公的年金等 (国民年金、厚生年金など) |

収入金額-公的年金等控除額 |

|

他の所得に当てはまらないもの (生命保険契約に基づく年金、原稿料など) |

収入金額-必要経費 | |

| 配当所得 | 株式や出資の配当など |

収入金額-株式などを取得するための負債の利子 【詳しくは「5.配当所得」へ】 |

| 譲渡所得 | 書画、骨董などの土地・建物以外の資産の譲渡(総合課税) |

収入金額-必要経費(取得費+譲渡費用)-特別控除額 【詳しくは「3.書画、骨董などの土地・建物等以外の譲渡所得(総合課税)」へ】 |

| 土地・建物の譲渡(分離課税) | ||

| 株式の譲渡(分離課税) |

収入金額-必要経費(取得費+委託手数料等) 【詳しくは「6.一般・上場株式等の譲渡所得」へ】 |

|

| 退職所得 | 退職金、一時恩給など |

(収入金額-退職所得控除額)×1/2 |

| 山林所得 | 山林の伐採、譲渡 | 総収入金額-必要経費-特別控除額(50万円) |

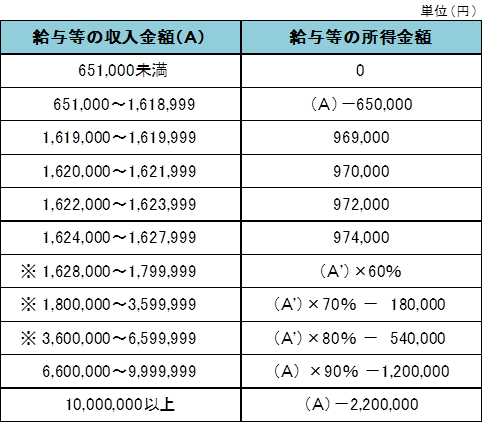

1.給与所得の計算表

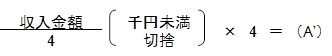

上記の表のうち、※の欄については次の算式により計算した金額を収入金額(A')として計算してください。

平成26年度税制改正で給与所得控除が見直され、給与所得控除の上限が適用される給与収入を「平成30年度以後は1,000万円(控除額220万円)に引き下げる」こととされました。

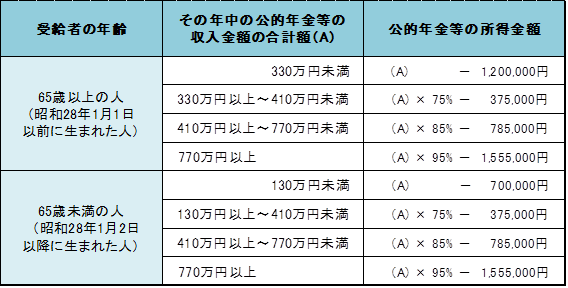

2.公的年金等の所得の計算表

※公的年金等とは、国民年金、厚生年金、共済年金、恩給、厚生年金基金などのことです

3.書画、骨董などの土地・建物等以外の譲渡所得(総合課税)

- 短期譲渡所得・・・・保有期間が5年以下の資産の譲渡

- 長期譲渡所得・・・・保有期間が5年を超える資産の譲渡

総合課税の譲渡所得 = 収入金額 - 必要経費 - 特別控除額(50万円)

特別控除はまず短期譲渡所得から差し引きます

課税される譲渡所得=短期譲渡所得+長期譲渡所得×1/2

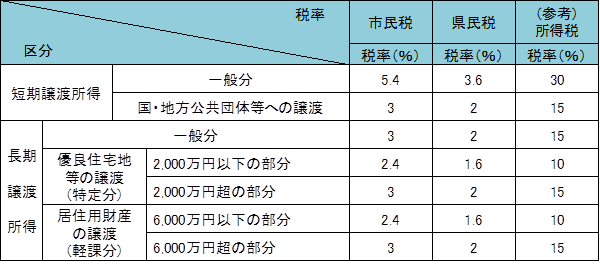

4.土地・建物等の譲渡所得(分離課税)

個人が土地や建物を売ったときは、他の給与所得や事業所得などとは別の税率で課税されます。

・短期譲渡所得・・・・譲渡した年の1月1日現在において所有期間が5年以下の土地、

建物を譲渡したときの譲渡所得

・長期譲渡所得・・・・譲渡した年の1月1日現在において所有期間が5年を超える土地、

建物を譲渡したときの譲渡所得

※国や地方公共団体等に譲渡した場合、居住していた土地建物を譲渡した場合などは、

特別控除や税率の軽減の特例が設けられています

【税率】

※確定申告の際には、所得税のほかに復興特別所得税(原則として所得税額

の2.1%)が課されます

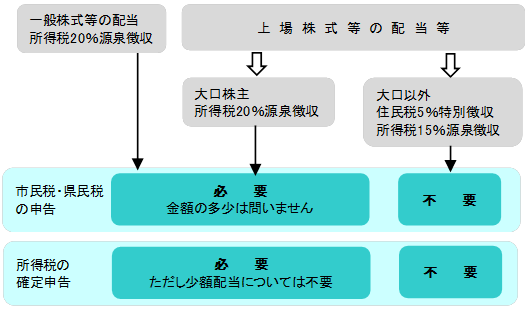

5.配当所得

配当所得 = 収入金額 - 株式などを取得するための負債の利子

上場株式等の配当等(特定配当等)については、住民税配当割として特別徴収(所得税は源泉徴収)されており、申告は不要ですが、選択により申告することもできます。

総合課税を選択して申告した場合は、配当控除が適用されます。分離課税を選択して申告した場合は、上場株式等の譲渡損失と損益通算されますが、配当控除は適用されません。また、特別徴収された配当割が精算されますが、「扶養控除」「均等割非課税」などの判定上の合計所得金額にも含まれることになります。

一般株式等の配当金及び発行済株式総数等の3%以上を有する大口株主に対する配当については所得税のみ20%の源泉徴収であり、金額の多少に関わらず申告が必要です。

※確定申告や源泉徴収の際には、所得税のほかに復興特別所得税(原則として所得税額

の2.1%)が課されます

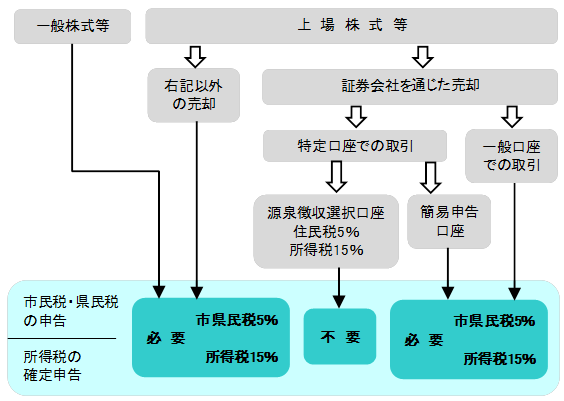

6.一般・上場株式等の譲渡所得

株式等の譲渡所得 = 収入金額 - 必要経費 (取得費 + 委託手数料等)

【源泉徴収選択口座内の上場株式等譲渡所得】

上場株式等の譲渡所得については、株式等譲渡所得割として特定株式等譲渡所得金額の5%が特別徴収されており申告が不要となっています。ただし、申告した場合は、分離課税され、特別徴収された株式等譲渡所得割が精算されますが、「扶養控除」「均等割非課税」などの判定上の合計所得金額にも含まれることになります。

※確定申告や源泉徴収の際には、所得税のほかに復興特別所得税(原則として所得税額

の2.1%)が課されます

【上場株式等の譲渡損失の繰越控除】

上場株式等の譲渡による損失のうち、その年に控除しきれない金額については、申告により翌年以後3年間にわたり、株式等に係る譲渡所得等の金額から繰越控除できます。

【一般株式等の譲渡所得】

一般株式等の譲渡損失は、翌年以後に繰越控除することはできません。また、平成29年度(平成28年分)から一般株式等に係る譲渡所得等の金額と上場株式等に係る譲渡所得等の金額は、損益通算できなくなりました。

※ 5の上場株式等の配当所得等や、6の上場株式等の譲渡所得等の申告について、納税通知書が送達される日までに、確定申告書とは別に、市民税・県民税申告書をご提出いただくことにより、所得税等とは異なる課税方法(上場株式等の配当所得等については申告不要制度・総合課税・申告分離課税、上場株式等の譲渡所得等については申告不要制度・申告分離課税)を選択することができます。(上場株式等の配当所得等を申告する場合の例:所得税等は総合課税、市・県民税は申告不要制度)

このページに関するお問い合わせ先

三重県四日市市諏訪町1番5号(本庁舎2F)

電話番号:059-354-8132

FAX番号:059-354-8309